IL n’ya pas d’indicateurs qui permettent de transmettre autant d’informations sur l’état de la situation macroéconomique mondiale que les fluctuations des taux de change (devises). Cela est d’autant plus certain lorsqu’il s’agit des marchés de change profonds et liquides des principales devises des économies avancées, telles que le dollar américain (USD), l’euro (EUR), la livre sterling (GBP), le franc suisse (CHF) et le yen japonais (JPY). Le marché des changes est régi par les flux de capitaux, qui correspondent à des réactions en temps réel aux attentes en matière du goût au risque, de performances économiques relatives et d’écarts des taux d’intérêt.

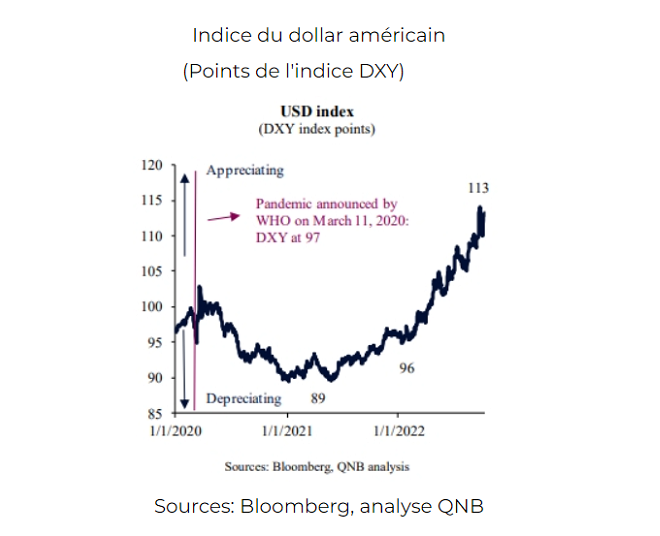

Au cours des derniers mois, le dollar s’est apprécié par rapport aux principales devises pour atteindre des niveaux jamais observés depuis des décennies. En effet, l’indice du dollar (DXY), un indice de référence traditionnel qui mesure la valeur du dollar par rapport à un panier pondéré de six principales devises, s’est apprécié de plus de 16 % par rapport aux niveaux pré-pandémiques, de plus de 17 % depuis le début de l’année et de plus de 27 % par rapport au creux post-pandémique du début de 2021.

La hausse du dollar ne s’est pas produite en ligne droite. Au début de la pandémie, le dollar a été soutenu par une importante demande de « valeur refuge » de la part des investisseurs mondiaux. Néanmoins, peu après, en l’espace de quelques semaines, le dollar s’est déprécié par rapport aux principales devises pendant environ six mois. Cela s’est produit entre mai 2020 et janvier 2021, lorsque les États-Unis ont mis en place des mesures de relance plus rapides et plus importantes que les autres économies. Mais le mouvement s’est completement inversé par la suite, conduisant à une appréciation plus profonde du dollar par rapport à toutes les principales devises. Cela nous amène à la question suivante : Le dollar est-il surévalué ?

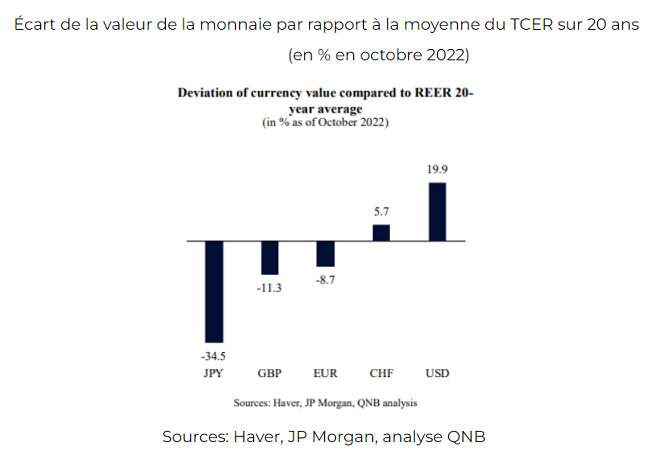

Une manière courante d’examiner les « valorisations » des devises consiste à analyser les taux de change pondérés par le commerce et corrigés en fonction de l’inflation, c’est-à-dire les taux de change effectifs réels (TCER), et à les comparer à leurs propres moyennes à long terme ou normes historiques. Cette mesure des TCER est plus fiable que les taux de change traditionnels car elle tient compte de l’évolution de la structure des échanges entre les pays ainsi que des déséquilibres économiques sous forme d’inflation et d’écarts d’inflation.

La situation du TCER de l’IPC pour octobre 2022 semble indiquer que le dollar est effectivement surévalué de près de 20 % par rapport à sa moyenne sur 20 ans. Nous estimons que les conditions ne sont pas encore réunies pour un renversement de la tendance à la hausse du dollar. Trois facteurs sous-tendent notre analyse.

Tout d’abord, le goût du risque devrait rester modéré en raison de la proliferation de risques politiques, géopolitiques et autres, de plus en plus élevés, qui menacent les perspectives économiques mondiales. Il s’agit notamment du conflit russo-ukrainien, des tensions en Extrême-Orient et des problèmes de stabilité financière. Le sentiment des investisseurs et des consommateurs étant vulnérable aux évolutions négatives, le dollar américain devient un instrument « refuge » contre les tensions en Europe et en Asie.

Secundo, les perspectives de la croissance américaine semblent également plus solides que celles des autres grandes économies avancées. Cela est d’autant plus notable que la crise géopolitique et énergétique actuelle a un impact disproportionné sur l’Europe et les autres grands importateurs d’énergie. Une croissance relative plus rapide aux États-Unis est de nature à favoriser les investissements sur le territoire américain, attirant ainsi les capitaux étrangers. Ce qui renforce le dollar.

Tertio, les taux d’intérêt réels escomptés, qui permettent d’ajuster le taux d’intérêt à moyen terme par des mesures d’inflation prospectives, devraient également évoluer dans une direction favorable au dollar. Cela est imputable non seulement à l’attitude agressive de la Réserve fédérale américaine (Fed), mais aussi au fait que l’inflation américaine a probablement culminé. En revanche, les prévisions d’inflation ont augmenté dans la zone euro et au Japon, où les banques centrales sont beaucoup plus circonspectes en termes d’agressivité dans la lutte contre l’inflation, en raison d’économies plus faibles et de niveaux d’endettement plus élevés. Les écarts de taux d’intérêt réels constituent l’un des principaux catalyseurs des flux de capitaux, les investisseurs cherchant à investir leurs ressources dans des actifs offrant des rendements réels élevés, ajustés au risque.

En somme, si le dollar peut paraître surévalué, les perspectives demeurent solides, avec un potentiel de croissance supplémentaire en raison des tensions géopolitiques, d’une performance économique américaine relative encore soutenue et de rendements réels plus attractifs. Nous estimons que le dollar devrait conserver un niveau élevé, car les autres économies avancées sont contraintes de rester dans une position plus fragile.

info-economie.tn

info-economie.tn